本文发表于《国际金融研究》2019年第3期

全球贸易摩擦对国际货币体系的影响

熊爱宗

一、引言

自参加总统竞选以来,特朗普一直宣称应大幅削减美国的贸易逆差。当选美国总统以后,特朗普逐步兑现其在贸易议题上的竞选承诺,减少或消除贸易逆差成为其贸易政策的重要目标。在这一目标的指引下,美国不断对相关贸易伙伴施加压力。如2018年3月起,随着中美贸易摩擦不断升级,中国政府与美国政府进行多轮贸易谈判,美国政府的要求之一就是中国要增加自美国进口,以大幅削减美国对中国的贸易逆差。除中国外,美国还要求德国、泰国、日本等国削减美国对这些国家的贸易逆差。

如果美国大幅削减贸易逆差,那么会对国际货币体系产生什么影响呢?特里芬难题是分析这一问题的一个有用工具,其指出在主权货币充当国际货币的情景下,国际流动性是通过何种渠道进行创造(供给)的,以及在什么情况下会导致国际货币体系不稳定状况出现。特里芬(Triffin,1960)指出,国际货币体系(在当时)面临的主要风险是,美元不但受到美国国际收支逆差的威胁,同时更为直接的是面临外国不断累积的短期债务的威胁,持有这些短期债务的国家有权从美国财政部随时将债务转换为黄金。因此,如果美国纠正国际收支逆差,将会降低美元货币储备的国际供给,造成世界经济通货紧缩;但如果美国继续维持国际收支逆差,外国积累的短期负债将会越来越大,最终将导致对美国黄金的挤兑,造成国际货币体系的崩溃。因此,在特里芬看来,国际收支逆差是美元供给的主要渠道,国际收支逆差收窄将会降低美元的国际供给。同时,特里芬进一步指出,当时美国的国际收支逆差主要来源于经济援助和资本输出造成的资本项目逆差,当时美国经常项目仍处于盈余状态。

从上世纪70年代开始,美国开始出现经常项目逆差和贸易逆差。伴随着这种形势的变化,特里芬难题也出现了另外不同的版本,其中一个被称为经常项目版本的特里芬难题(Bordo and McCauley,2016;2018)。这一版本的特里芬难题指出,美国需要通过经常项目赤字进行美元输出,这使得美国的外债不断增加,因此,如果美国经常项目赤字(美国外债)不断增加,将会削弱美元的储备价值;但如果美国不维持经常项目赤字,将导致全球储备不足。经常项目版本的特里芬难题在很大程度上与上世纪80年代开始的美国日益严重的经常项目逆差相吻合,但其也引起了一定的争论。支持这一版本的学者认为,美元充当国际货币职能将会导致美国经常项目赤字的扩大。如Steiner(2014)指出,全球储备资产积累降低了美国经常项目余额水平,1970年以后,全球储备的积累对美国经常项目逆差有重大贡献,如果美元不再充当国际储备货币,美国的经常项目余额占GDP比例将会提高1-2个百分点。但Bordo and McCauley(2018)指出,原则上世界其他国家并不要求美国维持经常项目赤字来积累美元储备,其也可以通过持有非美国居民的美元债权作为美元储备,例如中国央行就可以持有德国机构发行的美元债券作为其储备资产。美国经常项目赤字高于预期,是与美国经济规模、金融市场的流动性有关,还是与美元的国际角色有关仍不明确。

尽管美元的储备地位与美国经常项目赤字之间的关系仍有一定的争论,但从最初的特里芬难题一直到经常项目版本的特里芬难题都承认,美国国际收支逆差的变动将会影响美元国际流动性的供给,无论这种逆差的变动来自资本项目还是经常项目。本文将以美国缩减贸易逆差(经常项目逆差)为假设起点,分析其对国际货币体系的影响。

二、美国削减贸易逆差对全球美元流动性供给的影响

根据国际货币基金组织《国际收支和国际投资头寸手册》(第六版),经常账户可细分为货物和服务账户、初次收入账户、二次收入账户,因此,经常项目差额就来自以上三个账户的差额之和。其中一国货物和服务出口与进口的差额就是贸易逆差,它是经常项目逆差的重要组成部分。在下文的分析中,我们不对贸易逆差和经常项目逆差进行特别区分。

(一)对全球美元流动性的总量影响

特朗普政府将削减贸易逆差作为其贸易政策的重要目标,这直接限制了美元的对外输出,如果目标实现,这势必引发全球美元流动性紧张。假设国际储备资产仅由美元提供,根据国际收支平衡表:

(1)

(1)

![]()

分别表示为国家的美元储备资产变动、经常项目余额、资本和金融项目余额以及净误差与遗漏。在不考虑净误差与遗漏的情况下,一国储备资产增加要么来自经常项目顺差,要么来自资本和金融项目顺差,或者兼而有之。此时,全球美元资产变动情况为:

(2)

(2)

CAus表示为美国的经常项目余额。因此,在资本和金融项目余额不变的情况下,如果美国的经常项目逆差收窄,则全球美元流动性势必降低。根据美国经济分析局(BEA)的统计,2017年美国的贸易逆差为5522.8亿美元,经常项目逆差为4491.4亿美元,分别占当年全球已识别美元储备资产的8.8%和7.2%,因此如果美国大幅削减贸易逆差,将为世界经济带来严重的美元流动性紧缩效应。

但以上分析忽视了以下几个可能缓解美元流动性紧张的途径。一是其他国际货币的影响。如果其他国际货币可以部分弥补美元流动性供给缺口,则可以缓解这种紧缩效应。二是资本和金融账户的调整,例如储备资产需求国可通过资本和金融账户调整来抵消经常项目顺差下降的影响(我们会在下文进行分析)。但如果我们将美国削减贸易逆差看作一种外部突然扰动,如果以上途径不能快速调整的话,将不可避免地对国际货币体系带来冲击。

(二)对全球美元流动性的国别影响

由于美国实施的贸易保护主义政策对各国的影响是不一样的,因此美国削减贸易逆差除了会对全球美元流动性总量产生影响外,还会对一些特定国家的美元流动性产生影响。

中国等贸易摩擦受害国受到的影响最大。美国对中国等国发起贸易争端的目的之一就是要大幅削减对美国的贸易顺差。张岸元(2018)指出,贸易战将经历三个阶段:一是宣布加征关税后,中国贸易商会选择提前出口避免损失;二是征收关税后,中国出口量短期内将会大量萎缩;三是通过微观主体贸易行为的调整,市场完全吸纳加征关税的影响,达到新的均衡。在这一过程中,中国的经常项目顺差可能会在贸易措施实施之前出现增加,但在加征关税后,迅速出现下降,最终美国征收关税带来的影响将会使中国的经常项目顺差有所降低。

随着经常项目顺差的降低,中国的外汇储备也将出现下降压力。我国的国际收支在经历了连续多年的“双顺差”之后,逐步转为经常项目顺差和资本项目逆差的“一顺一逆”格局。这意味着经常项目顺差成为储备资产增加的唯一来源。经常项目顺差除一部分转为居民的对外直接投资外,其余转为官方储备资产。近年来,中国的外汇储备已经出现一定的下降趋势,特别是在2015年和2016年中国官方储备资产减少近7500亿美元。如果美国对中国的贸易保护措施逐步落地,中国的经常项目顺差可能会进一收窄,储备资产可能会进一步下降。外汇储备下降意味着外汇占款下降,货币投放也可能随之收缩,从而导致国内流动性收紧。

不过,中美贸易摩擦也将增加部分国家和地区对美国的出口,从而改善其经常账户状况。中美贸易摩擦将会阻碍中美两国的贸易流动,这会带来贸易转移效应。对部分国家和地区来说,原来中美之间的贸易可能会转移至中美与第三国或地区之间进行。如果来自第三国的产品同来自中国的产品在美国市场上具有竞争关系,那么在美国对中国产品施加贸易保护主义措施之后,来自第三国的产品在美国市场的竞争力将会提高,从而有利于扩大该国对美国的出口。

例如部分拉美国家可能会受到这方面的影响(熊爱宗,2019)。就制成品贸易而言,中国和拉美部分国家在美国市场上存在一定的竞争。Duseel Peters(2005)研究发现,尽管中国面对的关税待遇要比墨西哥苛刻得多,但自2001年起,中国已经取代墨西哥和中美洲,成为美国在“原料-纺织-服装”链条上的主要进口国。美国是墨西哥最为重要的贸易伙伴,但在一些制造品上,近年来中国产品的市场份额要远远高于墨西哥产品,如HS编码第八十五章商品、第八十四章商品、第九十四章商品等。由于美国对中国征税范围主要集中在制成品领域,这将削弱中国产品在美国市场的竞争力,提高拉美地区商品在美国市场的竞争力,有利于改善拉美地区对美出口状况。

但这些国家经常项目的改善可能只是短期的。在美国对中国产品征收关税后,伴随着出口竞争力的提高,这些国家的经常项目顺差将会有所改善(或经常项目逆差有所收窄),从而有利于增加这些国家外汇储备,改善其流动性状况。不过,从长期来看,美国通过贸易保护主义措施大幅削减经常项目逆差,也可能对这些国家带来直接性波及,并通过恶化全球贸易环境、增加市场不确定性等间接渠道对这些国家经常项目余额带来负面影响。

(三)对全球美元流动性的间接影响

全球贸易摩擦还将从其他方面对全球美元流动性带来影响。一是美元汇率渠道。贸易摩擦总体对美元带来贬值压力。美国通过贸易保护主义措施大幅削减经常项目逆差,虽有利于恢复投资者对美元的信心,促进美元升值,但经常项目对汇率的影响是长期,同时美国经常项目的改善是通过贸易保护主义措施而不是经济调整造成的,对美元升值的促进作用有所降低。同时,在贸易摩擦背景下,美国存在实施弱势美元政策的需要。美元贬值将推动全球资本流出美国,有利于缓解全球流动性紧张局势。二是贸易摩擦加剧市场不确定性,引发全球经济信心下降,对美元需求势必增加,同时全球投资者的风险偏好也将降低,国际资本加速回流美国,从而加剧美元的供求紧张状况。

三、美国削减贸易逆差对美元国际地位的影响

(一)是否有利于巩固美元地位?

在全球失衡愈演愈烈之际,多数学者都担忧美国持续的经常项目逆差将会削弱美元的国际地位。Feldstein(2008)指出,随着美国经常项目逆差的不断累积,外国投资者最终会降低对美元的需求。这主要来自三个方面的原因:第一,国外的预期投资回报率超过美元资产的实际回报率,外国投资者选择将更多资源投资其国内,而不是通过贸易顺差积累美元资产;第二,随着美元资产积累的越来越多,单一持有美元资产的风险越来越大,谨慎的投资者会进行多元化投资从而降低对美元资产的需求;第三,持续的经常项目逆差会引发投资者对美元的贬值预期以及美元的真正贬值,导致投资者对美元的信心下降,从而逃离美元资产。

那么,美国施加贸易保护主义措施、削减其经常项目逆差,是否有利于巩固美元的国际货币地位呢?美元的国际货币地位主要体现在价值储藏、交换媒介和计价货币上,其中,经常项目逆差的变动主要对美元的价值储藏和交换媒介职能产生影响:一是一定的经常项目逆差是确保美元国际货币地位的基础。在目前的美元国际流动模式下,经常项目逆差是美元对外输出的重要通道,因此,要满足世界经济对美元的需要,美国必须维持一定的经常项目逆差,在这个限度之内,美国经常项目逆差越大,美元的国际货币地位将会随之提高;二是当美国的经常项目逆差超过一定程度时,外国投资者对美元的信心开始下降,此时,投资者将会倾向使用其他国际货币替代美元,美元的国际地位将会随着经常项目逆差的扩大而不断降低。因此,美元的国际货币地位与其经常项目逆差之间的关系可能是非线性的,也即在一定限度内,美国经常项目逆差的扩大有利于提高美元的国际货币地位,但是超过一定限度后,美国经常项目逆差的扩大则有损美元的国际货币地位。

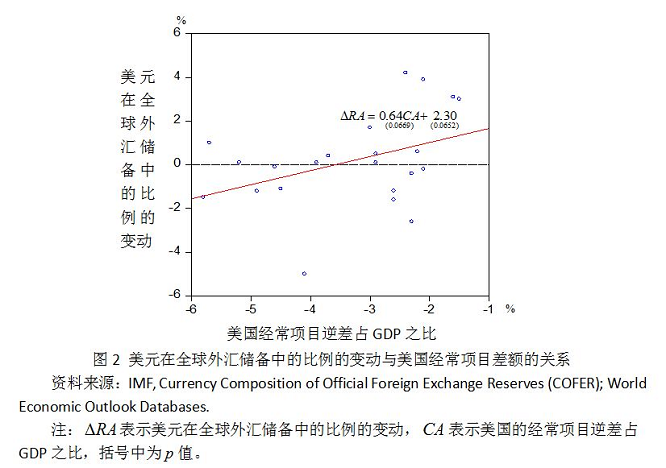

我们以美元占全球外汇储备资产中的比例来代表美元的国际货币地位。图1展示了1995年至2017年美元在全球外汇储备中的比例与美国经常项目逆差的关系。从二者的拟合图来看,美元的国际货币地位与其经常项目逆差呈现出一种倒“U”型,也即美国经常项目逆差占GDP之比在小于4%左右水平时,随着经常项目逆差的收窄,美元在全球外汇储备中的比例逐步降低;当美国经常项目逆差占GDP之比在大于4%左右水平时,随着经常项目逆差的增大,美元在全球外汇储备中的比例逐步降低。考虑美元在全球外汇储备中的比例为存量值,而经常项目逆差为流量值,本文又考察了美元在全球外汇储备中的比例的变动值和美国经常项目逆差的关系(时间为1996年至2017年)(图2)。从图2中可以看出,美国经常项目逆差与美元在全球外汇储备中的比例的变动值呈正向关系,也即美元在全球外汇储备中的比例的变动随着美国经常项目逆差的扩大而降低。根据拟合公式,当美国经常项目逆差占GDP之比在3.6%时,美元在全球外汇储备中的比例的变动值为零,这意味着,当美国经常项目逆差占GDP之比大于3.6%时,随着经常项目逆差的不断恶化,美元在全球外汇储备中的比例将不断下降;而当美国经常项目逆差占GDP之比小于3.6%时,经常项目逆差的扩大反而有利于提高美元在全球外汇储备中的比例,只不过这种地位提高的边际作用越来越小。

据国际货币基金组织的估计,2018年美国经常项目逆差占GDP的比例为2.5%,因此根据本文的简单推论,如果美国经常项目逆差进一步收窄,虽有利于提升投资者对美元的信心,但美元的国际货币地位仍可能会有所下降。当然,美国经常项目逆差维持在多大水平为合意水平仍需要进一步的论证,其他国际货币的发展也会对美元的国际地位走势带来影响。实际上,近年来,美元在全球外汇储备中的比例一直在走低,2000年前后,美元在全球外汇储备资产中的比例一度超过70%,但到2013年已经降至61.27%,此后逐步回升至65%以上,但2017年再次下降至62.72%。此外,美国实施贸易保护措施所展示的孤立主义,表明美国不愿承担太多的国际责任,也使得外国投资者对美元的信心产生动摇,对美元的国际货币地位带来负面影响。

(二)美元的国际供给方式是否发生变化?

前文所述,当前美元对外输出主要通过经常项目逆差进行,因此,在美国削减经常项目逆差、美元国际供给出现收缩压力的情况下,世界其他国家必然会尝试通过经常项目顺差(对应美国为经常项目逆差)或资本与金融项目顺差(对应美国为资本项目逆差)重新积累美元。

一是继续尝试维持对美国的经常项目顺差。为维持对美国经常项目顺差,受到美国贸易保护措施冲击的国家必须采取相应的措施来抵消贸易保护政策的影响。其中一项措施是通过降低出口价格抵消征收关税的影响。假设美国征收关税为t,出口价格只需降低t/(1+ t)即可达到抵消效果。这对于出口价远高于成本价的企业来说是可行的,但对于一些利润率很低的出口企业在短期内则是不现实的,与此同时,大幅降低出口价也容易招致美国反倾销、反补贴调查。另外一项措施是通过本币对美元贬值来维持对美国的贸易竞争力。在直接标价法下,本币对美元贬值幅度和美国征收关税税率相当即可消除征收关税带来的影响。与此同时,本币贬值也有利于缓解外汇储备下降情况下所带来的国内流动性紧缩状况。但此项措施也会带来一些问题。首先,本币对美元贬值容易招致美国的报复,美国一直认为,其他国家货币汇率低估是致使其在贸易中受损的一个重要原因。其次,本币大幅贬值对国内经济也会带来负面冲击。再次,对于一些新兴经济体来说,本币贬值将加剧市场对其经济和金融体系的担心,可能诱发新的风险。

二是通过吸引资本流入(资本和金融项目顺差)来抵消经常项目顺差缩减的影响。在经常项目顺差收缩的情况下,储备需求国可通过资本和金融项目下直接投资、股本证券和债务证券等证券投资及贸易信贷、贷款、存款等其他投资顺差来弥补美元流入不足。不过,直接投资、股本投资等与一国的实体经济和金融市场发展高度相关,短期内改变并非易事。一个可行的手段是通过国际债务市场进行美元融资。2008年全球金融危机之后,新兴市场经济体在国际资本市场借入大量美元债务,其部分原因就是冲抵美国经常项目逆差收窄所带来的美元紧缩。但与那时美国的超低利率环境不同,目前美联储进入加息通道,全球金融环境已经收紧,伴随着美元债务积累得越来越多,新兴市场经济体依靠美元融资的成本越来越高,同时蕴含的风险也越来越大。全球金融环境日益趋紧使得其他国家通过资本和金融项目顺差进行美元融资的难度越来越大。

美国在金融市场发展上的优势以及经济发展模式(消费驱动型经济)决定了美元通过经常项目逆差输出,通过资本与金融项目顺差回流的方式。当前,美国通过贸易保护措施人为压制经常项目逆差水平(此前也希望通过制造业回归来恢复国际贸易平衡),但如果资本与金融项目不发生变化,这必然会与美元的国际角色产生矛盾,最终导致美元的国际供给出现收缩,从而影响世界经济发展。

四、如何应对全球贸易摩擦对国际货币体系带来的影响

经常项目顺差与逆差是对应的,顺差方和逆差方应该通过对话和协商解决问题。放在全球失衡的背景下,Obstfeld(2018)指出,经常账户收支低于适宜水平的国家,应降低财政赤字并鼓励家庭储蓄,同时逐步实现货币正常化,而经常账户收支高于适宜水平的国家,则应该使用财政空间(如果可行)来减少过高的顺差。同时,各国应因地制宜使用结构性政策来解决外部失衡问题。在这一过程中,所有国家都应努力推动贸易自由化进程。贸易保护主义措施并不能解决问题,任何一方也不能从“贸易战”中获益。

从当前的国际货币体系看,美国的经常项目逆差是不可避免的,要削减美国经常项目逆差必须从国际货币体系安排上做出变革。一是进一步促进国际货币体系的多元化,降低国际货币供给对美国经常项目逆差的压力。当两个或多个主权货币共同承担国际货币职能时,美元的国际货币角色被分担,如果国际货币需求相对世界经济发展成比例增长,随着其他国际货币地位的上升,美国的经常项目逆差将会有所收窄。然而,从实际情况看,全球外汇储备增长随着世界经济增长逐步加快(至少在2013年前),因此,尽管目前出现国际货币多元化的趋势,但其他国际货币并未分担美元的供给压力,从1995年至2017年,美元储备相对世界经济总量的比例从2.0%上升到7.8%,美国通过经常项目逆差供给国际货币的压力实际上是越来越大的。

二是推动超主权货币的发展,从根本上消除主权货币充当国际货币的缺陷。在超主权货币下,国际货币的供给将由一个超国家机构来控制,不与任何国家的国际收支相关联。例如特别提款权(SDR)就是国际货币基金组织根据全球范围内补充现有储备资产的长期性需求直接分配给成员国的国际储备资产。

三是完善全球金融安全网。全球金融安全网(GFSN)是一系列金融资源和机制安排的组合,通过完善双边、区域和国际层面的金融安全网,有利于降低各国对经由经常项目顺差获得美元的依赖性,同时也有利于降低各国对美元储备资产的需求。从目前来看,积极完善全球金融安全网也是应对美元流动性供给收缩风险的重要手段。从双边层面来看,应进一步扩大双边货币互换规模。从区域层面来看,应进一步提升区域金融安排的作用,包括提升其可用金融资源规模、开发更加针对本地区的危机预防和危机解决工具,通过集体保险机制降低对美元储备资产的需求。从国际层面来看,应进一步强化国际货币基金组织在全球金融安全网中的核心作用。最后是加强不同层次金融安全网之间的合作,充分发挥协同作用(熊爱宗,2017)。

参考文献:

[1]熊爱宗. 如何完善全球金融安全网[J]?金融评论, 2017, (3): 102-110.

[2]熊爱宗. 拉美经济:复苏进程中存有隐忧,2019年世界经济形势分析与预测[M],张宇燕主编. 北京:社会科学文献出版社,2019.

[3]张岸元. 提前出货,而后面临断崖式下跌风险[EB/OL]. https://www.sohu.com/a/246735954_465450, 2018-08-12

[4]Aizenman, J. and Pasricha, G. Selective Swap Arrangements and the Global Financial Crisis: Analysis and Interpretation [J]. International Review of Economics and Finance, 2010 (19): 353-365.

[5]Bordo, M. and McCauley, R. The Current Account Version of the Triffin Dilemma [J]. Atlantic Economic Journal, 2016, 44(2): 171-182.

[6]Bordo, M. and McCauley, R. Triffin: Dilemma or Myth [R]? NBER Working Paper, No.24195, 2018.

[7]Dussel Peters, E. Economic Opportunities and Challenges Posed by China for Mexico and Central America [R]. German Development Institute, Studies, 2005.

[8]Feldstein, M. Resolving the Global Imbalance: The Dollar and the U.S. Saving Rate [R]. NBER Working Paper, No. 13952, 2008,

[9]IEO-IMF. IMF Response to the Financial and Economic Crisis [R]. Washington, D.C.: International Monetary Fund, 2014.

[10]Obstfeld, M. Addressing Global Imbalances Requires Cooperation [EB/OL]. IMF Blog, July 24, 2018.

[11]Steiner, A. Current account balance and dollar standard: Exploring the linkages [J]. Journal of International Money and Finance, 2014, 41: 65-94.

[12]Triffin, R. Statement of Robert Triffin to the Joint Economic Committee of Congress [EB/OL]. http://babel.hathitrust.org/cgi/pt?id=mdp.39015081224407;view=1up;seq=234. December 8, 1960.